「国内口座なら損失繰越できるって聞いたけど、海外口座はどうなの?」 結論から言うと、海外FXは国内FXと税務上の扱いが大きく違い、損失繰越や損益通算のルールも含めて、国内の“おいしい特例”が使えないことが多いです。

🤔まず押さえる結論

- 国内FX(金融庁登録業者の店頭FXなど):

- 原則「先物取引に係る雑所得等」扱い(申告分離)

- 税率が概ね一定(約20%台)

- 損失の繰越(最長3年)や、同カテゴリ内での損益通算がしやすい

- 海外FX(海外業者の口座):

- 原則「雑所得」扱い(総合課税)

- 給与など他の所得と合算され、税率が上がる可能性

- 損失繰越は基本的に不可(=損失が翌年に活かしにくい)

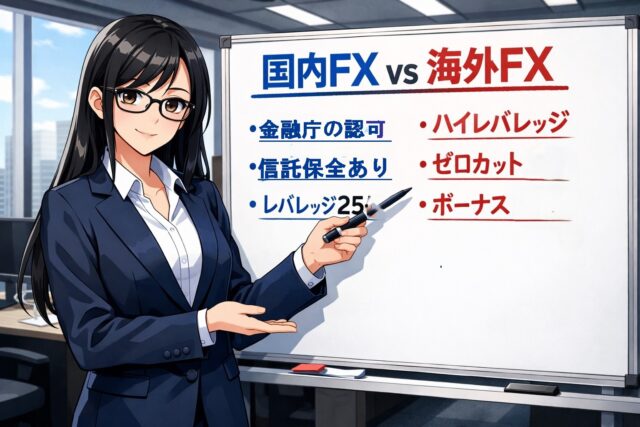

😮国内FX vs 海外FX

- 所得の区分

- 国内:申告分離(“先物取引に係る雑所得等”)

- 海外:総合課税(“雑所得”)

- 税率のイメージ

- 国内:概ね一定(約20%台)

- 海外:合算で税率が上がることがある(人によって大きく変動)

- 損失の扱い

- 国内:損失繰越が使える可能性(条件あり)

- 海外:損失繰越は使えないことが多い

- 損益通算の範囲

- 国内:同カテゴリ(先物系)内で通算しやすい

- 海外:雑所得内の通算に限定されがち(範囲が狭い)

😱会社員だと“累進課税の罠”が起きやすい

海外FXが総合課税になる場合、

- 給与所得 + 海外FX利益 + その他の所得

を合算して税率が決まるため、本業の所得が高いほど、海外FXの利益にかかる税率も高くなりがちです。

一方で国内FXは、原則として他の所得と切り離して計算されるため、税率が一律20.315%固定となります。

ここでよくある誤解があります。

「総合課税なら、マイナスも給与と相殺できるのでは?」という点です。

結論から言うと、原則できません。

海外FXの損失は「雑所得のマイナス」となりますが、雑所得は給与所得と損益通算できない仕組みです。

つまり、

- 給与:500万円

- 海外FX:▲100万円

という場合でも、給与500万円に対してそのまま課税され、▲100万円は給与と相殺できません。さらに、この損失は翌年へ繰り越すことも基本的にできません。

総合課税とは「税率を決めるために合算する」という意味であって、「赤字を他の所得から引ける」という意味ではない点に注意が必要です。

😥雑所得内での損益通算も厳しい

一方で、雑所得内(例えば他の副業収入など)との通算は可能なケースがありますが、給与所得との相殺はできないのが原則です。

さらに重要なのは、国内FXの利益と海外FXの損失も原則として相殺できないという点です。

- 国内FX:申告分離課税(先物取引に係る雑所得等)

- 海外FX:総合課税の雑所得

と区分が異なるため、

- 国内FX:+100万円

- 海外FX:▲100万円

という場合でも、基本的には合算してゼロにすることはできません。

国内FXの利益には約20%台の税率がかかり、海外FXの▲100万円はその年で切り捨てとなる可能性が高い、という“ねじれ”が起きます。

この点も、国内口座と海外口座を併用している人が見落としやすいポイントです。

🙄税制面で見た海外口座のメリットはあるのか?

税制だけで見ると、海外FXのメリットは限定的です。

- 本業の所得が低く、適用される累進税率が20%未満の場合

- 他の総合課税所得が少ない場合

このようなケースでは、結果的に国内FXの一律約20%よりも税率が低くなる可能性はあります。

ただし、

- 損失繰越が使えない

- 国内FXとの通算ができない

- 所得が増えると税率が急上昇する

といった点を考えると、税制面では不利に働くケースの方が多いのが実情です。

😊金融庁登録の国内口座を使うのが無難

ここまで見てきた通り、

- 損失繰越が使える

- 同カテゴリ内で損益通算ができる

- 税率が原則固定で読みやすい

- 金融庁登録業者として制度面の整備がなされている

という点から、税制面・制度面の両方を考えるなら、金融庁登録の国内口座を利用するほうが合理的で安全性も高いと言えます。

海外口座には高レバレッジやゼロカットなどの特徴がありますが、

- 税務上の不利が出やすい

- 損失を活かしにくい

- 区分が異なるため通算できないケースが多い

- 制度的な保護や監督の面で国内とは前提が異なる

といったリスクがあります。

税率が低くなる特殊なケース(低所得帯など)を除けば、税務の安定性・予測可能性・制度的な安心感という観点では、国内の金融庁登録業者を選ぶほうが無難と考えるのが現実的でしょう。

※本稿は一般的な整理です。所得区分・損益通算・経費・繰越可否は個別事情で変わります。実際の申告は税理士・税務署等に確認してください。